自考“财务报表分析”全真模拟试题(5)

(2)运用各项财务比率,就该公司的盈利能力、偿债能力及流动资金管理效果进行对比分析并作出评价。

首先该公司总资产利润率、营业利润率、毛利率都明显下降,说明该公司盈利能力在减弱。

其次该公司流动比率、速动比率有所上升,说明短期偿债能力有一定增强,但是随着资产负债率的上升该公司的长期偿债风险加大;

该公司两个周转率指标都在下降,说明资产运营能力下降,使得流动资产沉淀较多,同时也引起流动性比率的升高。该公司应进一步开拓市场,加快销售步伐,从而引起各方面指标的好转。

模拟题:

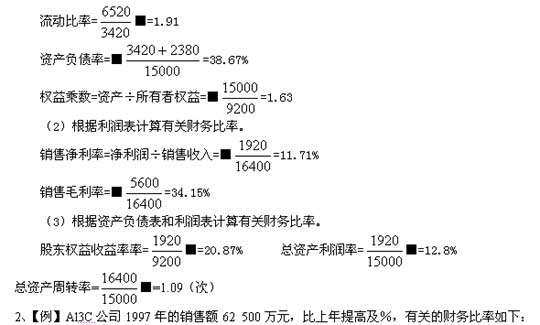

1、「例」东方公司2001年年末的资产负债表和利润表如表4-1和表4-2所示。

表4-1资产负债表(简式)

2001年12月31日 单位:万元■

| 资产 | 期末数 | 负债及所有者权益 | 期末数 |

| 流动资产 | 6520 | 流动负债 | 3420 |

| 长期投资 固定资产净值 无形资产 |

— 7700 780 |

长期负债 所有者权益 |

2380 9200 |

| 总计 | 15000 | 总计 | 15000 |

表4-2 利润表(有关项目)

2001年12月31日 单位:万元

| 项目 | 本年数 |

| 一、主营业务收入 减:主营业务成本 减:主营业务税金 |

16400 9200 1600 |

| 二、主营业务利润 | 5600 |

| 五、净利润 | 1920 |

| 财务比率 | 1996年同业平均 | 1996年本公司 | 1997年本公司 |

| 应收帐款回收期(天) | 35 | 36 | 36 |

| 存货周转率 | 2.50 | 2.59 | 2.11 |

| 销售毛利率 | 38% | 40% | 40% |

| 销售营业利润率(息税前) | 10% | 9.6% | 10.63% |

| 销售利息率 | 3.73% | 2.4% | 3.82% |

| 销售净利率、 | 6.27% | 7.20% | 6.81% |

| 总资产周转率 | 1.14 | 1.11 | 1.07 |

| 固定资产周转率 | 1.4 | 2.02 | 1.82 |

| 资产负债率 | 58% | 50% | 61.3% |

| 已获利息倍数 | 2.68 | 4 | 2.78 |

假定该公司正处于免税期。要求:(1)运用杜邦财务分析原理,比较1996年公司与同业平均的净资产收益率,定性分析其差异的原因。(2)运用杜邦财务分析原理,比较本公司1997年与1996年的净资产收益率,定性分析其变化的原因。

(1)1996年与同业平均比较:

本公司净资产收益率=销售净利率×资产周转率×权益乘数=

7.2%×1.11×[1÷(1-50%)]=15.98%

行业平均净资产收益率=6.27%×1.14×[1÷(1-58%)]=17.01%

销售净利率高于同业水平0.93%,其原因是:销售成本率低(2%),或毛利率高(2%),销售

利息率(2.4%)较同业(3.73%)低(1.33%)。

资产周转率略低于同业水平(0.03次),主要原因是应收帐款回收较慢。

权益乘数低于同业水平,因其负债较少。

(2)1997年与1996年比较:

1996年净资产收益率=7.2%×1.11×2=15.98%

1997年净资产收益率=6.81%×1.07×[1÷(1-61.3%)]=18.80%

销售净利率低于1996年(0.39%),主要原因是销售利息率上升(1.4%)。

资产周转率下降,主要原因是固定资产和存货周转率下降。权益乘数增加,原因是负债增加。